子ども1人を育てるのって、どのくらい必要?

【教育費、理想の貯め方】いくらかかる?いつから貯める?ファイナンシャルプランナーが回答!

2024.02.25 更新日:2024.10.31

30代・40代が気になる!

『教育費』はいくらかかる?

いつ、どう貯める?

子ども1人を育てるのって、どのくらい必要? どのタイミングでどうやって準備すればいいの? FP風呂内さんが理想の貯め方と管理の方法を解説。

教えてくれたのは…

風呂内亜矢さん

ファイナンシャルプランナー

1級ファイナンシャル・プランニング技能士、CFP認定者の資格を持つ。わかりやすい解説が人気。近著『誰でもできるNISAの教科書』(ナツメ社)やYouTube「FUROUCHI vlog」も好評。

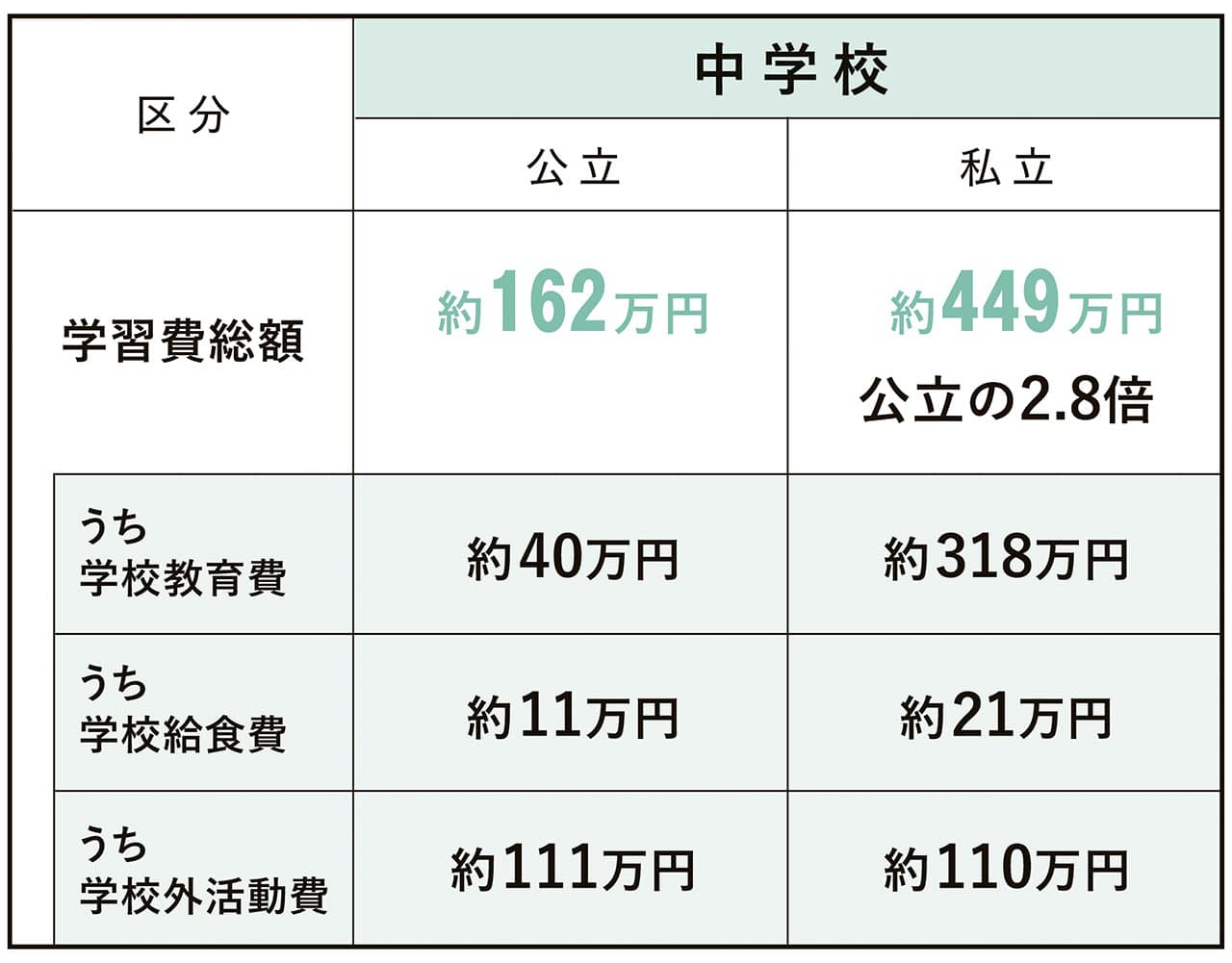

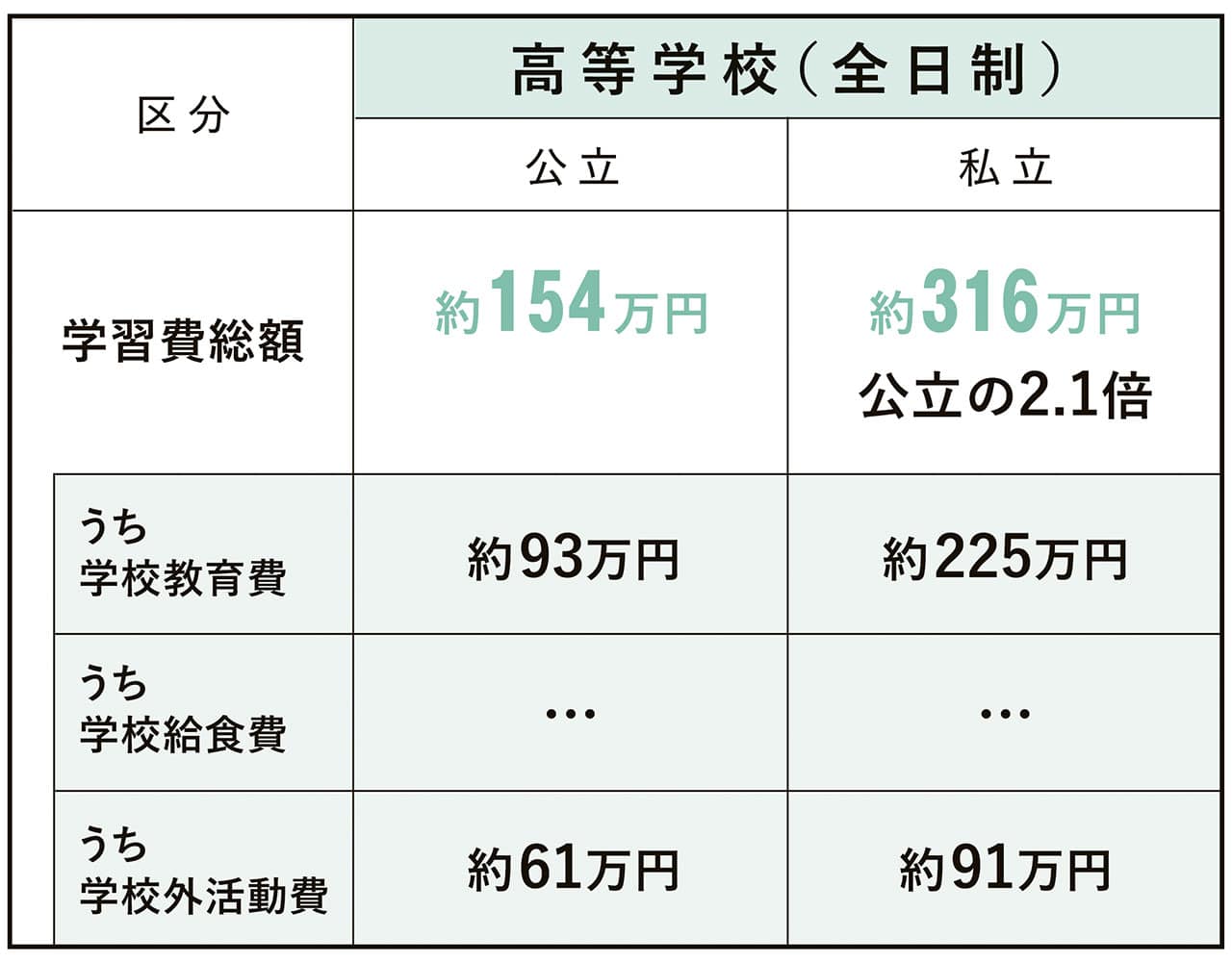

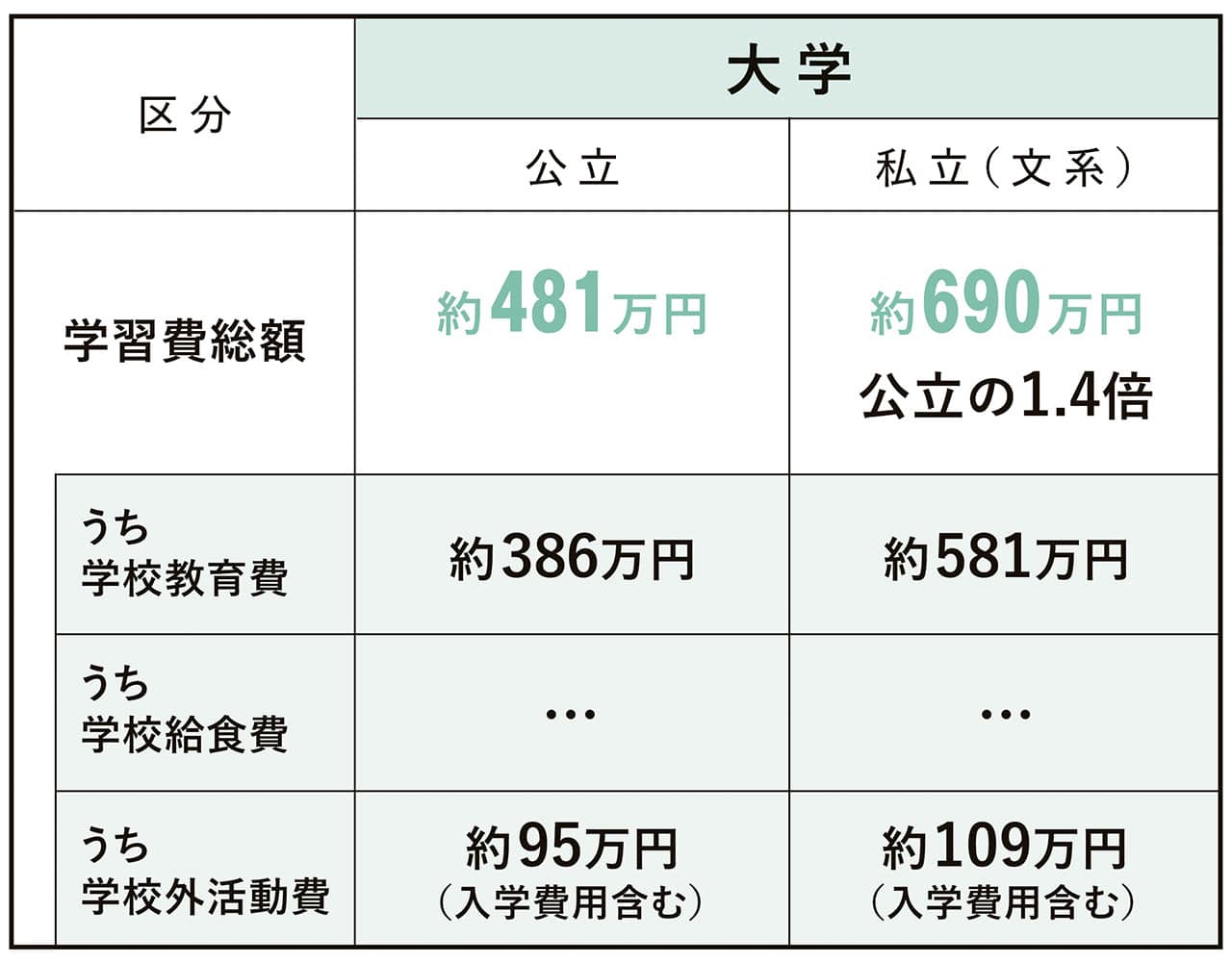

基本的にかかる学習費の総額

- すべて公立だと 計 約1007万円

- すべて私立だと 計 約2455万円

高校までは家計でやりくり、大学費用は計画的に準備を

上の表は、学校授業料のほか、塾代や習い事代などを含めた各段階の子どもの学習費の目安です。小学校から大学まですべて公立でも、子ども1人に1000万円以上かかる計算になります。ほかに一人暮らしをする、留学をするとなると振れ幅は大きくなります。

「ただ、この金額が一度に必要なわけではありません。高校までは月額や年間の家計の中でやりくりできる進路を検討しましょう。一度にまとまった金額が必要なのは、大学の受験や入学時です。進学するしないにかかわらず、大学費用だけは別枠で計画的に準備できると、教育費全体の管理がしやすいです。小学校高学年から塾に通う子どもが増えて、学校外活動費の平均値が上昇し始めます。どのタイミングで塾代をかけて受験対策をするかは、家庭ごとに検討したいポイントです。

また少子化が進む中、政府の対策にも注目。昨年末に決定した『こども未来戦略』では、児童手当に関して2024年12月の支給分から、対象が中学生までだったところが18歳までに引き上げられ、所得制限が撤廃されることになりました。今後も少子化対策を目指す政府や自分たちの住む自治体の情報も、こまめにチェックしていきましょう」(風呂内亜矢さん)

教育費以外にも、けっこうかかる

イマドキの子育て費あるある落とし穴!

- 歯科矯正で約100万かかると言われました

- 娘から脱毛エステに通いたいと相談されちゃって…

- 娘の美容院代が毎回1万円超えです

- サッカーの海外合宿のためにひと夏で50万円飛びました!

- 中学校から全寮制の学校に。学費に加えて、仕送りがきつい…

- 息子がウィンタースポーツにハマり、移動費やギア代がえげつないです

- 裕福な子が通う私立校に入学。気軽なお茶会さえもホテルのラウンジ

医療費や習い事費など、学習費以外の出費はどの家庭も備えておきたいところですが、最近は歯科矯正など、ひとつひとつの費用が高額になるケースも。いざというときの予備費として、生活費の6カ月~1年分を目安に現金の貯金を。使った分は再び毎月の貯蓄から補填すると、急なことにも慌てず対応できます。

高校、大学の授業料の無償化で、教育費は減らせる?

条件に見合えば、教育費を減らして負担を軽減!

国の子育て支援策として「高等学校等就学支援金制度」があり、高校の授業料について、世帯年収の条件を満たせば、公立・私立ともに実質無償を勘案した額の就学支援が受けられます。また、3人以上の子どもがいる世帯について、2025年度から大学授業料や入学金を所得制限なしで「無償化」する方針を政府が打ち出し、どちらも負担軽減につながります。ただし、金額に上限がある点、条件があり全員が手放しで無料ではない点に注意!

教育費を確実に貯める3ステップ

コツコツ長期で準備する教育費と毎月の家計の中でやりくりする教育費。2つを組み合わせて、将来の選択肢を増やす方法をレクチャー!

Step

1

大学入学まで引き出さない専用の口座をつくり、月に1万〜2万の積立を!

大学の費用は、公立では入学費用に約67万円、以降年間約97万円、私立では入学費用に約82万円、以降年間約145万円などの目安があり、入学年にまとまった金額が必要です。そのため家計とは別枠で、大学費用として子どもが生まれたときから1万~2万円を毎月積み立てると、大学入学までに200万~400万円貯まります。児童手当をあててもOK。今から始める場合は、現在の子どもの年齢(3歳なら3年分の36万~72万円)に応じた金額で、子どもが18歳になるまで引き出すことのない専用の場を設けましょう!

注意POINT

・大学費用は家計とは別に長期プランで準備

・教育費専用の場をつくるとお金を守りやすい

・自動的に貯まる仕組みをつくると継続しやすい

専用の場はどこに設けるのがいい?

普通預金

児童手当の振込口座をそのまま利用する手も

児童手当が振り込まれる口座を、そのまま教育費専用として貯めていくのもひとつ。ただ普通預金は簡単に引き出しやすく、利回りが低い点がデメリット。長期間引き出さず“右肩上がりの口座”にする決意が必要。

投資の口座

子どもが小さいうちに始めるのがおすすめ

長く貯めるほど、高いリターンを期待でき、気軽に引き出しにくいので子どもが幼いうちに始めるのが吉。ただし必要なときに元本割れしている可能性もあるので、分散・積立投資など、値動きのゆるやかな方法を。

学資保険

受取額が契約時から変わらないことに注意

契約した時点で満期に受け取れる金額が確定する学資保険は、インフレで物価が上がっても受取額が変動しないのが注意すべき点。ただし契約者が死亡した場合に保険料免除で保険金の受け取りができるのはメリット。

→学費も将来的に上がる可能性を見据えて、預け先の検討を!

Step

2

家にいくらあるか全体を把握し、教育費にあてるのは1割を目安に

「子どもにはよい教育を」と、青天井でかけてしまいがちな教育費ですが、まずは家全体の資産を把握して。夫婦で開示できる銀行口座、証券口座、保険での貯蓄などを総チェックし、毎月子どもにかけられる上限額を夫婦で決めておきましょう。STEP1の貯蓄とは別に、毎月の支出割合のうち10%までを教育費として、習い事などにあてるのがおすすめ。それ以上の割合を占めると、家計管理の難易度は上がります。

注意POINT

・預貯金や投資など、家の資産を把握する

・習い事などは家計支出の10%までが目安

・兄弟が多い場合も10%の範囲で検討を

家計に占める教育費の目安は約10%

毎月の家計の支出割合は、世帯の手取り収入のうち住居費30%、保険料・通信費20%、食費15%、交際費・被服費・貯蓄25~30%、教育費5~10%が理想。この教育費は学費や習い事費のこと。STEP1で取り上げた大学費用に関する積立は、貯蓄に含まれます。

Step

3

子どもにとってベストな道を選べるように、生活費の半年〜1年分を貯蓄

STEP1で大学費用を死守し、STEP2で毎月の支出の10%以内で習い事にかけるのが基本ですが、それ以外にも夏期講習などの塾代、習い事の衣装や道具、遠征などの交通費、留学など、大きな金額が必要になることも。いざというときのために、生活費の半年〜1年分の現金を予備費として貯めておけると理想的です。ただし金額だけではなく、納得のいく選択ができたかが子どもの満足感につながります。日頃から家族でお金の話を気軽にできるようにしておくことも大切です。

注意POINT

・生活費の半年〜1年分の予備費を確保

・かけた費用がすべてではないので、家族が満足感のある選択ができるかを重視して

子どものやりたい!という気持ちにこたえたいけれど…

家庭の収入を見て優先順位つけて判断

希望の習い事や進路による支出が、毎月の家計のうち、何%になるかを確認。10%を超える場合は家族で相談し、家事分担で収入を増やす手立てがあるか、削れる予算があるのかなど、優先順位を整理して。

奨学金制度を利用する際の注意点は?

“借りる”という認識を親子で共有する

貸与型奨学金を利用するケースは、「借りる」「将来のための投資で返す必要がある」という共通認識を親子で持つことが大切。返す際は子どもの名義になるので、納得していないと返済が負担になる場合も。

Staff Credit

イラストレーション/onsa 取材・原文/佐久間知子

こちらは2024年LEE3月号(2/7発売)「マネすれば貯まる!お金に愛される人の習慣」に掲載の記事です。

MONEYの新着記事

-

引っ越しをするなら「有料特急」が止まる駅?2026年、『こちくら郊外』が住宅トレンドキーワードに

2026.01.27

-

2026年「子育て支援」で増えるお金、終了するお金。大型補正予算の成立でどう変わる?

2026.01.13

-

インフレにより住宅費が家計を圧迫!東京都が提供を決めた「アフォーダブル住宅」とは?家賃は実際どれくらい安いの?

2025.12.23

-

【ガソリン税の暫定税率が廃止!】2025年12月31日からどう変わる? 価格は下がる? 消費経済ジャーナリストが解説

2025.12.09

-

食費の値上がりも子どもにかかるお金もこれで憂いなし。「7年間で1700万円貯めた」FPのLEE100人隊がリアルに実践している「家計の総決算」!

2025.12.01

この記事へのコメント( 0 )

※ コメントにはメンバー登録が必要です。