【教育費にまつわるQ&A】FP八木陽子さんがイマイチよくわからない制度について解説!

-

LEE編集部

2021.02.06 更新日:2023.09.06

教育費に関する制度はいろいろあるけれど、イマイチよくわからない!? そこでファイナンシャルプランナーの八木陽子さんに最新情報を解説していただきました。

教育費の不安と向き合う 新・お金の流儀

◆お金のプロの教育マネープラン大公開!/CASE1 福田さん家

◆お金のプロの教育マネープラン大公開!/CASE2 吉田さん家

この記事は2020年9月7日発売LEE10月号「教育費の不安と向き合う 新・お金の流儀」の再掲載です。

教育費にまつわる質問に答えてくれたのは

ファイナンシャルプランナー 八木陽子さん

(株)イー・カンパニー代表。親子でお金と仕事を学ぶ団体「キッズ・マネー・ステーション」主宰。お金・経済・キャリアなど、1000件以上のマネー相談を行う。著書に『10歳から知っておきたいお金の心得』(えほんの杜)等。

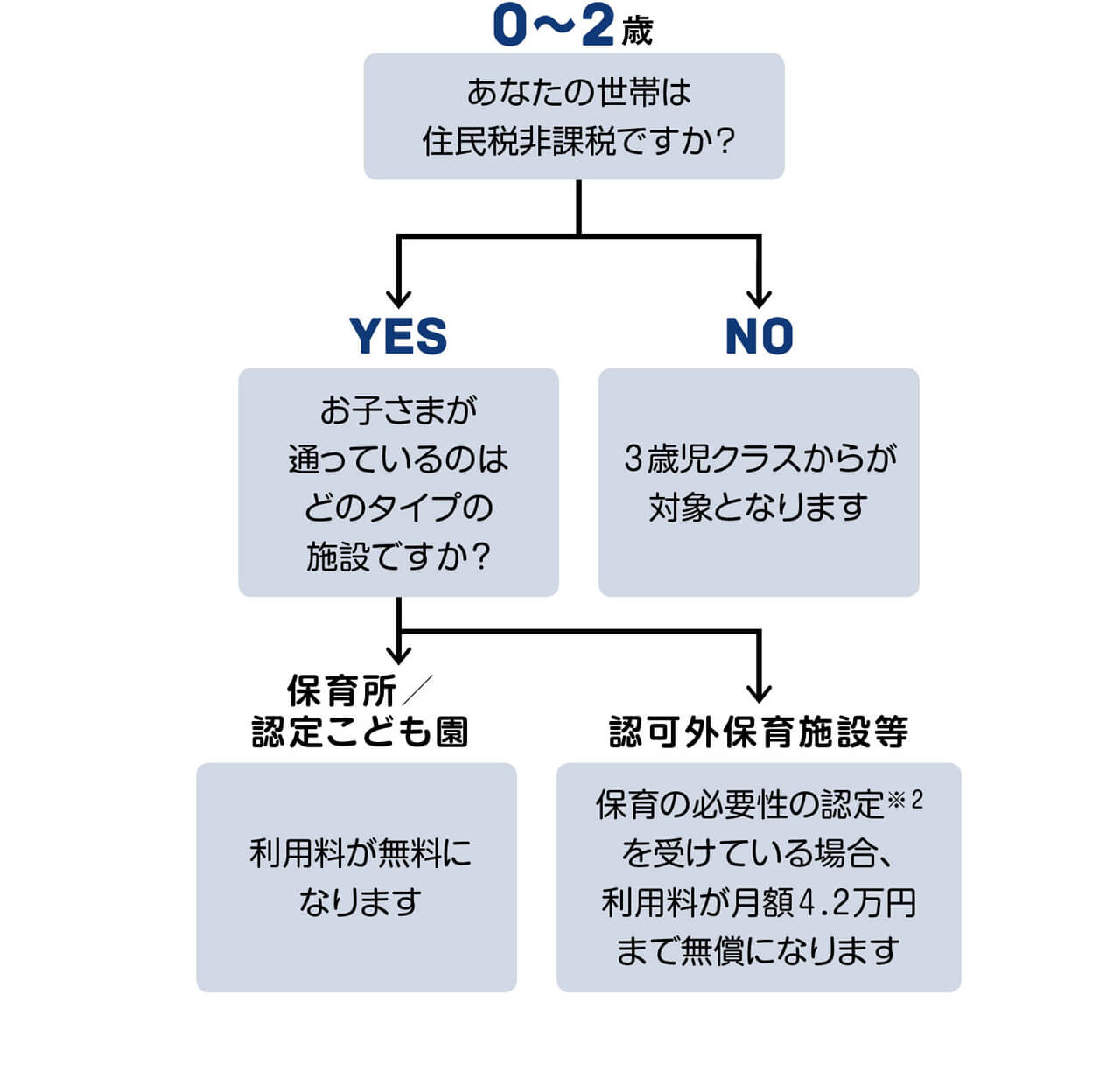

Q:幼児教育・保育の無償化って

どういうこと?

A:3~5歳児クラスの

保育利用料が無料に

「幼児教育・保育の無償化」という言葉を聞いたことがあるのでは? 幼稚園や保育園で、すべてが無料になると勘違いしている人が多いそうなので、要注意。「基本的には3~5歳児クラスの幼稚園、保育所、認定こども園の利用料が無償になります。0~2歳児クラスは、一般的な収入の家庭は、無償化の対象になりません。また、すべての費用が無料ではなく、通園送迎費や食材費などの負担は発生します。どの金額が無償になるかは、親御さんの収入や通っている施設等によって異なるため、下記の内閣府のチャートで調べてみてください。不明点があればお住まいの市区町村で確認しましょう」

お子さまの年齢は? 4月1日時点

出典:内閣府資料(https://www.youhomushouka.go.jp/)より。※子どもが2人以上の世帯の場合は、保育所を利用する最年長の子どもを第1子としてカウントし、0歳~2歳までの第2子は半額、第3子以降は無料(年収360万円未満相当世帯は、第1子の年齢は問わない)。 その他、市区町村によっては、さらに独自の制度がある場合も。詳しくは確認してください。 ※1:通園している園がどちらに該当するかわからない場合は、通園している園またはお住まいの市区町村にご確認ください。 ※2:無償化の対象になるためには、お住まいの市区町村から「保育の必要性の認定」を受ける必要があります。「保育の必要性の認定」の要件については、就労等の要件「認可保育所の利用と同等の要件」がありますので、お住まいの市区町村にご確認ください。

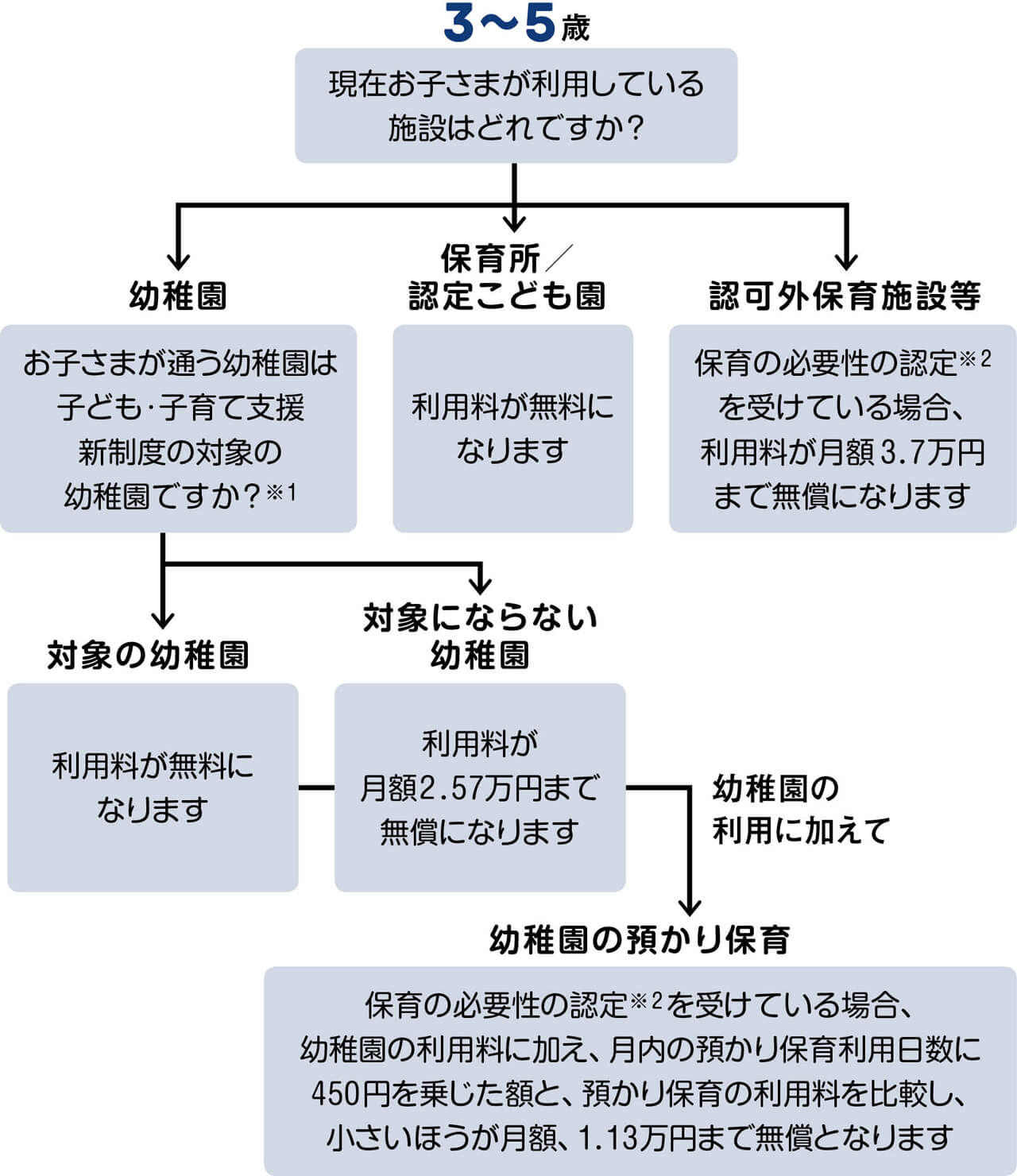

Q:高校の就学支援金は

どれくらいもらえるの?

A:世帯年収590万円未満の家庭は

国の制度で、私立高校なら約40万円

より充実してきた「高等学校等就学支援金」。私立高校に通う場合も、ある一定額までは支援が受けられますが、国の制度と自治体の制度の2つあることに要注意です。「下記は国の制度で、世帯年収の目安が910万円未満なら、公立高校なら授業料をほぼカバーできます。私立高校でも、今年4月から支援額が下記の矢印のように、世帯年収の目安が590万円未満の家庭は、40万円ほどに上がりました。お住まいの自治体でも、独自の支援があるのでぜひ一度調べてみてください」

出典:文部科学省「高校生等への修学支援」より。 ※1:世帯年収は、両親・高校生・中学生の4人家族で、両親の一方が働いている場合の目安。 ※2:私立高校(通信制)と国公立の高等専門学校では、支給上限額が異なる。

Q:親からの教育費支援がある場合、

知っておくべきことはありますか?

A:大きな金額なら「相続税対策」にもなる制度を使ってみても

ママパパの両親から大きな教育費の支援がある場合、「教育資金の一括贈与」という制度を使う手も。「学費や塾代、留学費用などに使う場合、子ども一人1500万円まで非課税で受け取れます。両親から“生前贈与”という形になり、将来の相続税対策にもなります。ただし、子どもが30歳までに使いきれなかった分は贈与税がかかるので、どのように使っていくか、計画をしっかり立てましょう」

Q:ひとり親の教育支援制度は

あるんですか?

A:国の制度だけでなく

自治体の制度もチェックを

シングル家庭の場合、国の制度のほか、都道府県や市区町村などで手当があることも。「国の制度の児童扶養手当は、子どもが1人の家庭では、収入に応じて1万~4万円程度もらえ、子どもが2人目以降は、3000円~1万円程度加算があります。東京都などでは、児童育成手当があったり、住宅手当や保育料の免除や減額などもあります。ただし、収入が高いと受け取れない場合もあるので役所に聞いてみてください」

Q:私立中学受験を考えたいけど、

一体いくらかかるの?

A:小学6年生で月10万円以上の塾代になることも

最近、関心を集めている私立中学受験。目指すとしたら塾代などでどれくらいかかるのでしょうか。「小3、4のうちは、塾代が月2万円程度ですが、だんだんと上がっていき、小6で夏期講習などがあると月10万円以上になることも。都内の受験が過熱している地域では、小6で年間150万円以上の塾や家庭教師代を払っているという話も聞きます(教育費の概算参照)。中学受験のトータルの費用として、300万円程度に上ることもありますね。一度中学受験を目指し始めると、それらの塾代だけでなく、私立中高の6年間の学費も払い続けることになります。小さいうちにお金を使いすぎると、大学以降の費用や老後資金が足りなくなる恐れもありますので、ご家族でよく考えたうえで始めたいですね」

Q:40歳前後での出産。

教育費と老後資金をどのように考えたら?

A:教育費と老後資金を並行して貯めていきましょう

40歳で出産すると、子どもが20歳のときに親は60歳です。「そのため、子どもが独立してから老後資金を貯めようと思っても間に合いません。子どもが小さいうちから、教育費と老後資金とを並行して貯めていきましょう。その際、本来は老後資金を貯める仕組みであるiDeCoを使うのも一案。60歳で引き出せるときに教育費として使えます。iDeCoで投資信託を選ぶ場合は、10年以上の長い目で考えてください」

Q:地方在住の場合、自宅から通える距離の私立大学と大都市の公立大学での下宿だと支出面でどちらが少ないですか?

A:私立大学に自宅から通うほうが安いことも

一般的には「国公立大は安く、私立大は高い」というイメージですが、最近は両者の差が縮まっているようです。「全国大学生活共同組合連合会のCAMPUS LIFE DATA 2019によると、1カ月の生活費は、自宅生が約6万円、下宿生が約12万円。それに、私立大と国公立大の学費を足すと、4年間の費用が、私立文系の自宅生で約930万円、私立理系の自宅生で約1046万円、国公立大で下宿生で約1026万円です。比較してみると、私立文系の場合は自宅から通うところを選ぶのも手ですね。理系の場合は、大学院に進むケースも多いため、私立大だと費用がかさむ可能性が高いです」

Q:共働きの場合、民間学童で

どれくらいかかりますか?

A:サービスにより月10万円近くの場合も

両親が働いているときの預け先として、小学生になると学童が選択肢になります。保育園と同じく、学童も金額が大きく異なります。「自治体の学童なら月4000円程度と割安なところも多いですが、民間の学童は、サービス内容によって月8万円程度に上るところもあります。オプションで夜8時や10時くらいまで預かってくれたり、夕食がついたりすることも。また最近は、英語で保育をしてくれる学童など、習い事感覚で通わせているご家庭もあるようです」

Q:ジュニアNISAは

お得なのでしょうか?

A:親のNISAを先に使うほうがおすすめ

0~19歳の未成年者が対象で、年間80万円分の投資の利益が非課税になるジュニアNISA。「ジュニアNISAは2023年までの投資期間なうえに、基本的に現在は18歳まで現金化できないので、あまりおすすめはしていません。両親のNISAが2人分で年間240万円(つみたてNISAの場合は2人分で年間80万円)が上限額なので、優先的に活用していただき、それ以上投資をしたいと思ったら、検討するとよいでしょう」

Q:大学入学時に

費用が足りない場合はどうすれば?

A:大学入学前なら選択肢は比較的多い

金額不足に気づいたときが、大学入学前か入学後かにより、手立てが変わるそう。「入学後なら、国の教育ローンが、利息が安くておすすめです。入学前なら、高3の夏くらいまでに申し込む日本学生支援機構の奨学金が選択肢。最近は推薦入試が増え、高3秋に合格して、即入学金を払わなければならないケースも。焦らないようにマネープランをしっかり立てましょう」

教育費の不安と向き合う 新・お金の流儀

◆お金のプロの教育マネープラン大公開!/CASE1 福田さん家

◆お金のプロの教育マネープラン大公開!/CASE2 吉田さん家

イラストレーション/竹永絵里 取材・原文/西山美紀

この記事は2020年9月7日発売LEE10月号「教育費の不安と向き合う 新・お金の流儀」の再掲載です。

この連載コラムの新着記事

-

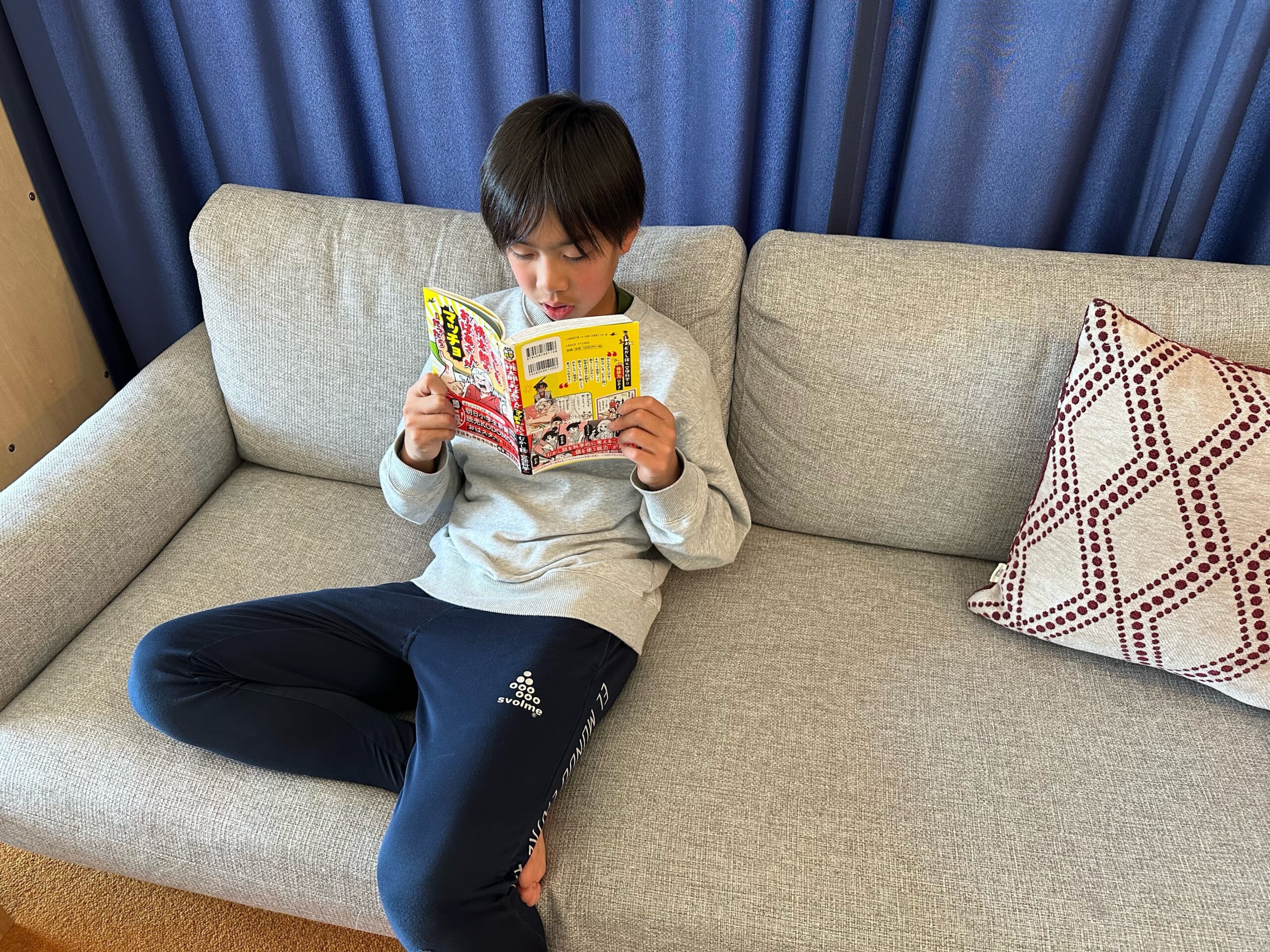

本をまったく読まない小5男子もハマった! 『最強科学まんが もしも桃太郎のおばあさんがマッチョだったら』

2026.01.29

-

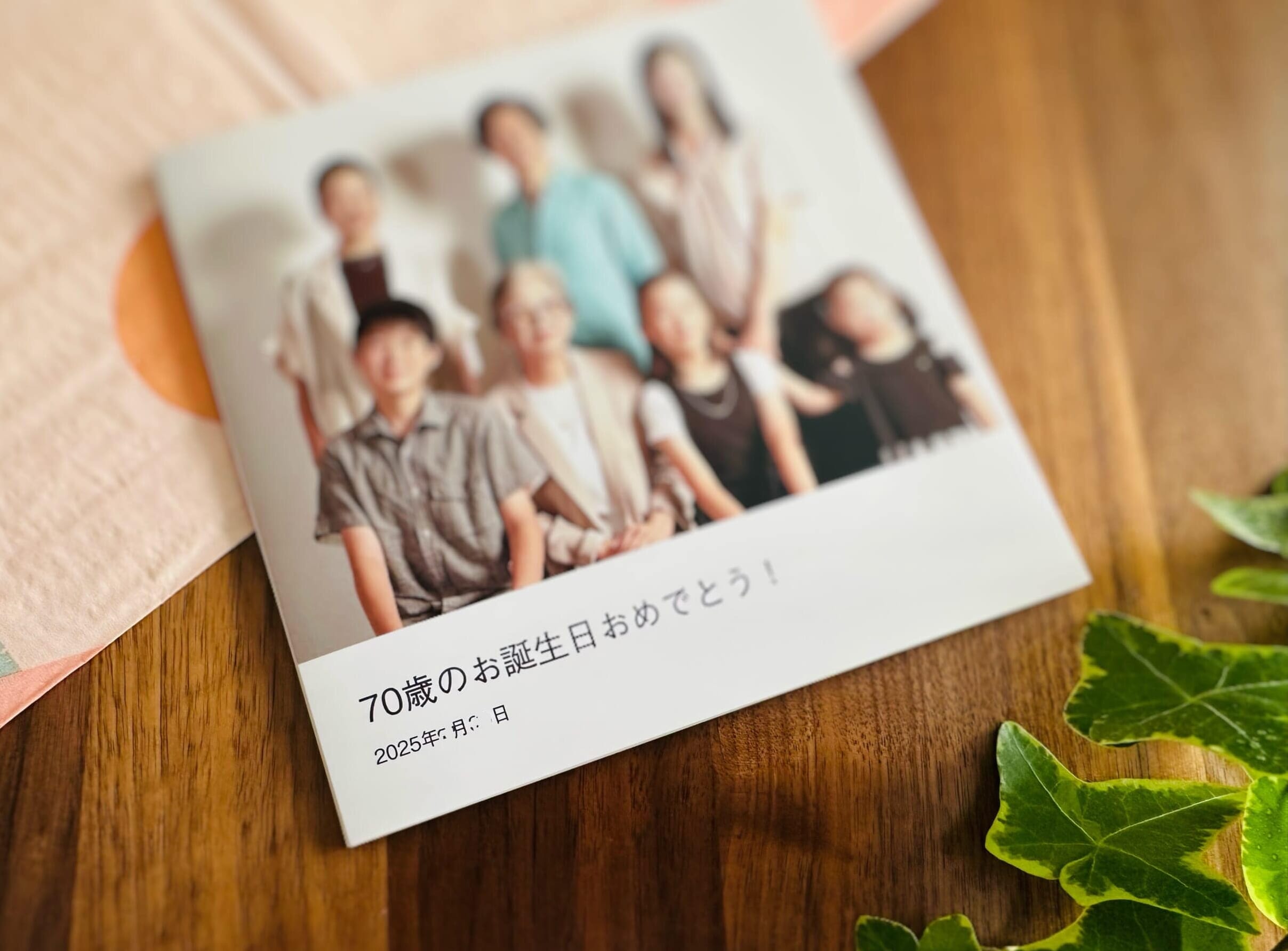

「もう“もの”はいらない」と言う両親へ。我が家が考えた、親世代へのお祝い

2026.01.28

-

2025年無印良品週間でプロムジラーが絶対買うもの12選——2025年下半期ベスト20

2026.01.26

-

【無印良品】話題の「香りの付かない柔軟剤」使用レポも!プロムジラー愛用「洗濯機まわり」アイテム5選【2026】

2026.01.25

-

【水晶玉子先生に聞く】2026年はどうなる?今心がけるべきことは?運勢と幸運を呼ぶ秘訣をお届け!【オリエンタル占星術】——2025年下半期ベスト20

2026.01.18

おしゃれも暮らしも自分らしく!

1983年の創刊以来、「心地よいおしゃれと暮らし」を提案してきたLEE。

仕事や子育て、家事に慌ただしい日々でも、LEEを手に取れば“好き”と“共感”が詰まっていて、一日の終わりにホッとできる。

そんな存在でありたいと思っています。

ファッション、ビューティ、インテリア、料理、そして読者の本音や時代を切り取る読み物……。

今読者が求めている情報に寄り添い、LEE、LEEweb、通販のLEEマルシェが一体となって、毎日をポジティブな気分で過ごせる企画をお届けします!